期货反弹多少最好卖(期货反弹是什么意思)

期货市场波动剧烈,风险与机遇并存。许多投资者在操作过程中都会面临一个关键问题:在期货价格下跌后出现反弹时,应该反弹多少才卖出?这不仅需要对市场趋势有敏锐的判断,更需要结合自身风险承受能力和交易策略进行综合考量。将深入探讨“期货反弹多少最好卖”这个问题,并剖析期货反弹的含义及影响因素。

期货反弹是指期货价格在经历一段下跌之后,出现短暂的回升上涨行情。这并不意味着熊市结束或多头趋势确立,而仅仅是价格在跌势中的暂时性反转。反弹的幅度和持续时间都难以预测,所以找到最佳的卖出点至关重要,避免反弹结束再次跌回,造成更大的损失。 “以期货反弹多少最好卖”的核心在于如何把握反弹的力度和持续性,在风险与收益之间取得平衡。如果卖出过早,可能会错过更大的盈利空间;如果卖出过晚,则可能面临反弹结束后价格再次下跌的风险,甚至亏损扩大。

理解期货反弹的性质和特征

期货反弹并非趋势反转,而是一种技术性调整或修正。它通常发生在下跌趋势中,价格在跌破支撑位后,由于空头获利了结、技术性反弹或短期资金介入等因素而短暂回升。反弹的特征包括:成交量通常较前期的下跌有所萎缩;K线图上可能会出现一些反转信号,如锤子线、早晨之星等;反弹的幅度通常有限,难以超过前期下跌幅度的50%;反弹的持续时间相对较短,通常几天或几周内就会结束。

理解反弹的性质至关重要,因为它帮助投资者避免将反弹误判为趋势反转,从而做出错误的交易决策。盲目追涨杀跌,容易导致利润回吐甚至巨额亏损。投资者需要结合多种技术指标和基本面分析来判断反弹的力度和持续性,谨慎决策。

影响期货反弹幅度的因素

期货反弹的幅度受多种因素影响,这些因素相互作用,共同决定反弹的强度和持续时间。主要因素包括:

1. 市场情绪: 投资者情绪的转变是驱动反弹的重要因素。当市场恐慌情绪到达极点时,空头获利了结意愿增强,导致价格出现反弹。反之,如果市场乐观情绪高涨,反弹持续时间可能会延长,反弹幅度也会加大。

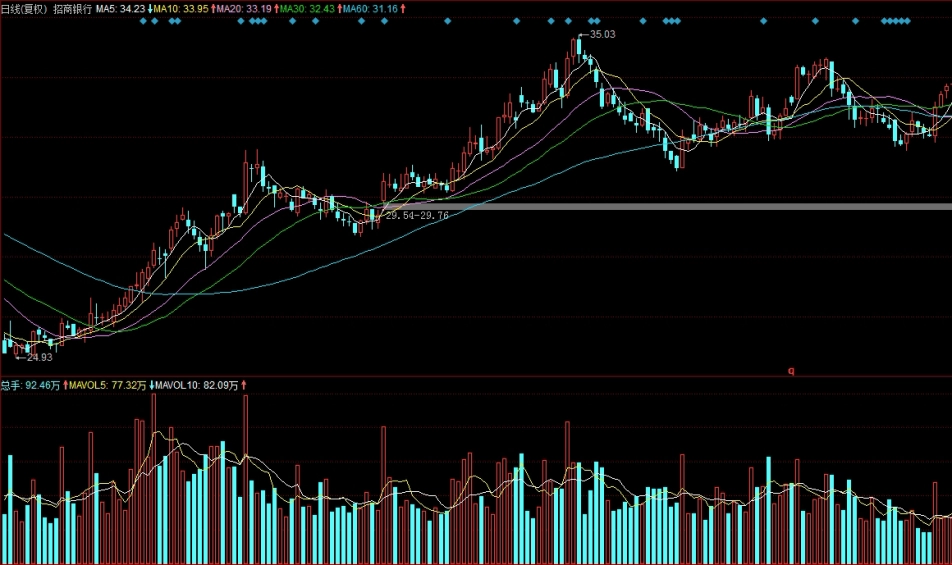

2. 技术面分析: 技术指标如MACD、RSI、KDJ等,可以帮助投资者判断市场超卖程度,并预判反弹的可能性。当这些指标显示市场处于超卖区域时,反弹的概率会增加。但仅仅依靠技术指标是不够的,需要结合其他因素综合判断。

3. 基本面分析: 宏观经济数据、行业政策、供需关系等基本面因素也会影响期货价格的反弹。例如,利好消息的发布可能会刺激价格上涨,从而导致反弹幅度加大。

4. 资金流向: 资金的流入和流出会直接影响期货价格的波动。大量资金涌入市场,可能会推动价格上涨,延长反弹时间。

如何确定最佳的卖出点

没有一个绝对的公式可以确定最佳的卖出点,这需要投资者根据自身的风险承受能力和交易策略进行综合考量。以下是一些常用的方法:

1. 目标价位法: 在进行交易前,预先设定一个目标价位,当价格达到目标价位时,坚决平仓获利。目标价位可以根据技术指标、历史数据以及市场预期来设定。

2. 止盈止损法: 设置止盈点和止损点,当价格达到止盈点时,平仓获利;当价格达到止损点时,平仓止损,避免损失扩大。止盈止损点应根据自身的风险承受能力和市场波动情况进行动态调整。

3. 结合技术指标: 利用技术指标如均线、MACD、RSI等,辅助判断反弹力度和持续性。当技术指标出现反转信号,例如MACD死叉或RSI超买时,可以考虑平仓。

4. 观察成交量变化: 成交量的变化可以反映市场参与者的活跃程度。如果在反弹过程中成交量持续萎缩,说明反弹动力不足,可以考虑提前平仓。

5. 关注市场新闻及基本面变化: 市场新闻和基本面变化可能会影响期货价格走势,投资者需要密切关注相关信息,及时调整交易策略。

风险控制的重要性

在期货交易中,风险控制至关重要。投资者在进行期货反弹交易时,需要注意以下几点:

1. 不要追高: 不要盲目追涨,在价格已经上涨较多后入场,风险较大。应该在价格出现回调或调整时,谨慎入场。

2. 控制仓位: 不要一次性投入过多的资金,应该控制仓位,分散风险。即使出现止损,也不至于造成巨大的损失。

3. 设置止损点: 设置止损点是风险控制的关键措施,可以避免损失扩大。止损点应该根据自身的风险承受能力和市场波动情况进行动态调整。

4. 不要贪婪: 看到价格上涨,不要贪婪地等待更高的价格,应该及时获利了结,落袋为安。

5. 持续学习和: 期货交易是一个充满挑战的领域,需要投资者不断学习和经验,才能提高交易水平,降低风险。

期货反弹多少最好卖没有一个标准答案,需要投资者根据市场情况、自身风险承受能力和交易策略综合判断。 投资者应该深入理解期货反弹的性质,掌握影响反弹幅度的因素,并灵活运用多种技术分析方法和风险控制策略。 持续学习,保持谨慎,才能在期货市场中获得稳定的收益,避免遭受重大损失。切记,风险管理永远是第一位的。