美国债券和期货关系(美国债券和期货关系大吗)

美国债券市场是全球最大的债券市场,其规模和流动性对全球金融市场有着举足轻重的影响。而与美国债券市场紧密相连的是美国国债期货市场,两者之间存在着复杂而密切的关系。简单来说,美国国债期货合约的价格走势通常会反映美国国债现货市场的价格波动,两者并非完全独立,而是相互影响、相互作用的。这种关系究竟有多大?将深入探讨美国债券和期货之间的关系。

美国国债期货市场的功能与作用

美国国债期货市场的主要功能是为投资者提供了一种规避风险和进行投机的工具。投资者可以通过买卖国债期货合约来对冲现货市场中的风险,或者利用价格波动来获取利润。例如,一个机构投资者持有大量的长期美国国债,担心利率上升导致债券价格下跌,便可以在期货市场上卖出相应的国债期货合约进行对冲,以减少潜在的损失。反之,如果投资者预期利率将会下降,导致债券价格上涨,则可以买入国债期货合约进行投机,以期获得利润。

美国国债期货市场还提高了美国国债市场的流动性。由于期货合约的交易量远大于现货市场,期货市场的交易活动可以间接地影响现货市场的价格和交易量。期货市场的价格发现功能也十分重要,期货价格往往能够提前反映市场对未来利率和经济形势的预期,为投资者提供重要的参考信息。

总而言之,美国国债期货市场的存在,不仅为投资者提供了有效的风险管理工具,也提升了美国国债市场的效率和流动性,对整个金融市场稳定起到了积极作用。

美国债券与期货价格的关联性

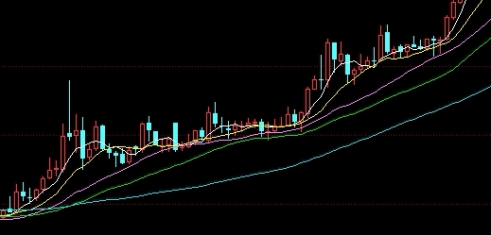

美国国债期货合约的价格与相应的美国国债现货价格之间存在高度的关联性,但并非完全一致。这种关联性主要体现在以下几个方面:期货价格通常会跟随现货价格波动。当现货市场上的美国国债价格上涨时,相应的期货合约价格通常也会上涨;反之亦然。这种关联性是由于期货合约的价格最终会收敛于现货价格(在合约到期日)。

期货价格会反映市场对未来利率和经济形势的预期。如果市场预期未来利率将会上升,那么相应的国债期货价格就会下跌,即使现货价格在短期内没有明显变化。这是因为利率上升会导致债券价格下跌,投资者会提前在期货市场上进行调整。

需要注意的是,期货价格和现货价格之间也存在一定的差异。这种差异主要源于市场供求关系、投资者情绪以及套期保值和投机行为等因素的影响。例如,在市场恐慌情绪下,期货价格可能出现大幅波动,而现货价格的波动相对较小;又例如,套期保值者的行为会影响期货市场的供求关系,从而导致期货价格与现货价格出现短暂的偏差。

套期保值与投机行为的影响

套期保值和投机行为是影响美国债券和期货市场关系的两个重要因素。套期保值者,例如持有大量美国国债的银行或投资机构,利用期货市场来对冲利率风险。他们会在现货市场买入债券的同时,在期货市场卖出相应的期货合约,以锁定未来收益或减少潜在损失。这种行为有助于稳定市场,减少价格波动。

投机者则利用期货市场的价格波动来获取利润。他们会根据对未来利率和经济形势的判断,买入或卖出期货合约。投机行为增加了市场的流动性,但也可能加剧市场波动。当投机者集中押注某一方向时,可能会导致期货价格偏离现货价格,形成所谓的“期现价差”。

套期保值者和投机者的行为相互作用,共同塑造了美国债券和期货市场的价格动态。理解这两种行为对市场的影响,对于分析美国债券和期货之间的关系至关重要。

利率变化对两者关系的影响

利率是影响美国债券和期货价格最重要的因素之一。利率上升通常会导致债券价格下跌,而利率下降则会导致债券价格上涨。这种关系也体现在期货市场上。当市场预期利率上升时,国债期货价格就会下跌;反之,当市场预期利率下降时,国债期货价格就会上涨。

美联储的货币政策直接影响利率水平。美联储加息通常会引起债券价格下跌和期货价格下跌,而降息则会引起债券价格上涨和期货价格上涨。密切关注美联储的货币政策以及市场对未来利率的预期,对于理解美国债券和期货之间的关系至关重要。

通货膨胀预期也会影响利率和债券价格。高通货膨胀预期通常会推高利率,从而导致债券价格下跌。投资者会在高通胀预期下寻求更高收益的投资,从而降低对债券的需求。

其他影响因素

除了利率之外,还有一些其他因素会影响美国债券和期货之间的关系。例如,经济增长预期、政府财政状况、地缘风险等都会影响投资者对美国国债的需求,从而影响债券和期货的价格。

经济增长强劲通常会推高利率,导致债券价格下跌。政府财政状况恶化也会增加投资者对美国国债的风险担忧,从而影响债券价格。地缘风险则会增加市场的不确定性,导致债券价格波动加大。

这些因素相互作用,共同决定了美国债券和期货市场的价格动态。投资者需要综合考虑这些因素,才能更好地理解美国债券和期货之间的关系,并做出有效的投资决策。

总而言之,美国债券和期货市场之间存在着紧密而复杂的关系。虽然期货价格通常会跟随现货价格波动,但两者之间也存在一定的差异,这种差异是由多种因素共同作用的结果,包括市场供求关系、投资者情绪、套期保值和投机行为、利率变化以及其他宏观经济因素等。 理解这些因素之间的相互作用,对于投资者进行有效的风险管理和投资决策至关重要。 投资者需要对美国经济形势、货币政策以及市场情绪有深入的了解,才能更好把握美国债券和期货市场的机会与风险。