为什么期权是非线性(为什么期权是非线性产品)

期权之所以被认为是非线性产品,是因为其价格变动与标的资产价格变动之间并非简单的线性关系。这意味着,标的资产价格上涨或下跌相同的幅度,期权价格的变动幅度并非固定不变,而是会随着标的资产价格、波动率、到期时间等因素的变化而变化。这种非线性特性使得期权在风险管理和投资策略中具有独特的应用价值,但也增加了其复杂性和风险。

期权收益结构与线性收益结构的对比

传统的线性收益结构,例如直接买入或卖出股票,其收益与标的资产价格变动呈线性关系。例如,如果买入一只股票,股票价格上涨1元,则收益增加1元;股票价格下跌1元,则亏损增加1元。这种关系可以用一条直线来表示。期权的收益结构则完全不同。以看涨期权为例,只有当标的资产价格高于行权价时,期权持有者才有可能获利。在标的资产价格低于行权价时,期权持有者的最大损失仅限于期权费。这种“向上无限,向下有限”的收益结构,决定了期权收益与标的资产价格变动之间的非线性关系。

更具体地说,期权价格的变动幅度与标的资产价格变动幅度的比率(即Delta)并非恒定不变。Delta值会随着标的资产价格接近或远离行权价而变化。当标的资产价格远低于行权价时,看涨期权的Delta值接近于0,这意味着即使标的资产价格上涨,期权价格的变动幅度也很小。当标的资产价格远高于行权价时,看涨期权的Delta值接近于1,这意味着期权价格的变动幅度与标的资产价格的变动幅度几乎相同。这种Delta值的动态变化,正是期权非线性特性的一个重要体现。

Gamma:衡量期权非线性的关键指标

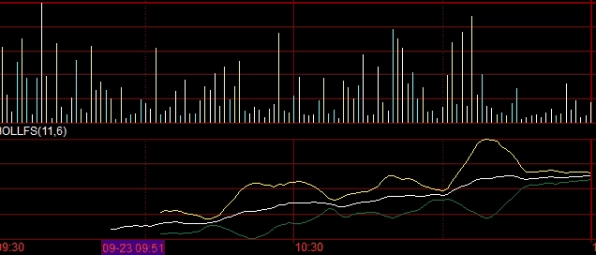

Gamma是衡量期权Delta值变化速度的指标,它反映了期权价格非线性的程度。Gamma值越高,意味着期权Delta值对标的资产价格变动的敏感度越高,期权价格的非线性程度也越高。Gamma值通常在期权接近行权价时达到峰值,这意味着在行权价附近,期权价格对标的资产价格的变动最为敏感。

理解Gamma对于期权交易者至关重要。例如,当交易者持有一个Delta中性的期权组合时,这意味着组合的Delta值为0,组合对标的资产价格的小幅变动不敏感。如果组合的Gamma值很高,那么即使标的资产价格没有大幅变动,Delta值也会迅速变化,导致组合不再是Delta中性。交易者需要定期调整组合,以维持Delta中性,并控制Gamma风险。

波动率的影响:Vega与期权非线性

波动率是衡量标的资产价格波动程度的指标,它对期权价格有着显著的影响。Vega是衡量期权价格对波动率变化的敏感度的指标。Vega值越高,意味着期权价格对波动率变化的敏感度越高。波动率的增加通常会导致期权价格上涨,而波动率的下降则会导致期权价格下跌。这种波动率与期权价格之间的关系也是非线性的。

期权的非线性特性使得其在波动率交易中具有独特的应用价值。例如,交易者可以通过买入或卖出期权来押注波动率的变动。如果交易者预期波动率会上涨,他们可以买入期权;如果交易者预期波动率会下跌,他们可以卖出期权。由于期权价格对波动率的敏感度很高,因此交易者可以通过波动率交易获得可观的收益,但也面临着相应的风险。

时间价值衰减:Theta与期权非线性

期权的时间价值是指期权价格中超出其内在价值的部分。随着到期日的临近,期权的时间价值会逐渐衰减。Theta是衡量期权时间价值衰减速度的指标。Theta值为负,表示期权的时间价值会随着时间的推移而减少。Theta值越高,意味着期权的时间价值衰减速度越快。时间价值的衰减也是非线性的,尤其是在到期日临近时,时间价值的衰减速度会加快。

期权的时间价值衰减对期权持有者是不利的,而对期权卖方是有利的。期权持有者需要密切关注时间价值的衰减,并根据市场情况及时调整策略。期权卖方则可以利用时间价值的衰减来获得收益,但也需要承担标的资产价格大幅变动的风险。

期权在风险管理中的应用

期权的非线性特性使其在风险管理中具有独特的应用价值。例如,企业可以使用期权来对冲汇率风险、利率风险和商品价格风险。投资者可以使用期权来保护其投资组合免受市场下跌的影响。通过合理地使用期权,企业和投资者可以有效地管理风险,并提高收益的稳定性。

例如,一个持有大量股票的投资者可以使用看跌期权来保护其投资组合免受市场下跌的影响。如果市场下跌,看跌期权的价格会上涨,从而抵消股票投资组合的损失。这种策略被称为保护性看跌期权策略,它可以有效地降低投资组合的下行风险。保护性看跌期权策略也需要支付期权费,这会降低投资组合的潜在收益。

期权定价模型的复杂性

由于期权的非线性特性,期权定价模型的建立也相对复杂。最常用的期权定价模型是Black-Scholes模型,该模型基于一系列假设,例如标的资产价格服从对数正态分布、波动率恒定不变等。在现实市场中,这些假设往往不成立,因此Black-Scholes模型存在一定的局限性。为了提高期权定价的准确性,研究人员开发了各种改进的期权定价模型,例如Heston模型、Jump-Diffusion模型等。这些模型考虑了波动率的微笑曲线、跳跃风险等因素,从而更好地反映了期权的非线性特性。

期权定价模型的复杂性也反映了期权作为非线性产品的本质。理解期权定价模型的原理和局限性,对于期权交易者和风险管理者至关重要。只有深入理解期权的非线性特性,才能更好地利用期权进行风险管理和投资策略。