期货尾差(期货尾盘下跌意味着什么)

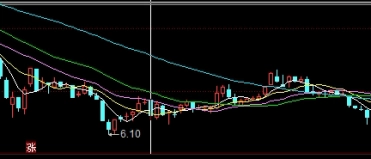

期货尾差,通常指的是期货合约在临近收盘时段,价格出现下跌的现象。更具体地说,就是指在交易日的最后一段时间内,期货价格相对于之前的价格出现明显的下降。这种现象在期货市场中比较常见,但其背后的原因和影响却比较复杂,需要结合市场环境、合约品种、资金流向等多种因素进行综合分析。

简单来说,期货尾盘下跌意味着在一天交易的最后阶段,卖方力量增强,推动价格走低。但这仅仅是表象,更深层次的原因可能涉及多空博弈、风险释放、消息面影响以及市场情绪等多方面因素。理解期货尾差的含义,对于投资者来说,有助于更好地把握市场脉搏,制定更合理的交易策略。

尾差的成因:多空博弈与风险释放

期货尾差的出现,最直接的原因是多空双方力量对比在尾盘时段发生了变化。在一天的大部分交易时间里,多空双方可能处于一种相对平衡的状态,价格波动较为平缓。但到了尾盘,一些因素可能导致卖方力量突然增强,从而引发价格下跌。这可能源于以下几个方面:

获利了结是尾差产生的重要原因。部分投资者在日内交易中获得盈利后,选择在尾盘平仓锁定利润,导致卖盘增加。特别是在市场整体趋势不明朗的情况下,这种获利了结的意愿会更加强烈。

风险释放也可能导致尾差。一些投资者可能在尾盘意识到当日交易策略存在风险,例如,持有多单的投资者发现市场出现不利消息,或者技术指标显示下跌信号,便会选择在尾盘止损离场,从而加剧下跌趋势。

资金流向的变化也是一个关键因素。一些大型机构投资者可能会在尾盘调整仓位,或者进行资金转移,这些操作都可能对市场产生影响,导致尾盘价格波动。

消息面影响:突发事件与预期管理

消息面对期货市场的影响是巨大的,尤其是在尾盘时段,一些突发事件或重要消息的公布,往往会对市场情绪产生剧烈冲击,从而引发尾差。例如:

如果尾盘时段公布了不利的宏观经济数据,例如通胀超预期上升,或者失业率大幅增加,投资者可能会担心经济前景,从而抛售期货合约,导致价格下跌。

如果行业政策发生变化,例如政府出台新的环保政策,或者调整进出口关税,相关期货品种的价格也会受到影响。如果政策对市场不利,尾盘下跌的可能性就会增加。

市场传闻也可能引发尾差。一些未经证实的市场传闻,例如某大型企业破产,或者某地区发生自然灾害,都可能引发投资者的恐慌情绪,导致尾盘抛售。

需要注意的是,消息面的影响往往具有滞后性。一些消息可能在白天已经出现,但其影响直到尾盘才逐渐显现。投资者在分析尾差时,需要回顾当日的消息面,找出可能导致市场波动的潜在因素。

市场情绪:恐慌与羊群效应

市场情绪是影响期货价格的重要因素之一。在尾盘时段,市场情绪往往更加敏感,容易受到各种因素的影响,从而引发恐慌性抛售或羊群效应,导致尾差。

恐慌情绪是指投资者对市场前景感到悲观,担心价格会进一步下跌,从而不顾一切地抛售期货合约。这种情绪往往会在市场出现不利消息或技术指标出现下跌信号时产生。

羊群效应是指投资者盲目跟从其他投资者的行为,不加思考地进行买卖操作。在尾盘时段,一些投资者可能会看到价格下跌,便认为市场趋势已经反转,从而跟风抛售,导致价格进一步下跌。

市场情绪具有自我强化的特点。一旦市场出现下跌趋势,恐慌情绪和羊群效应就会相互作用,导致价格加速下跌,形成恶性循环。投资者在尾盘交易时,需要保持冷静,避免被市场情绪所左右。

技术面分析:趋势确认与止损触发

技术面分析是期货交易的重要手段之一。在尾盘时段,技术指标的变化往往会对市场产生重要影响,从而引发尾差。例如:

如果尾盘价格跌破重要的支撑位,例如前期低点或均线位置,技术分析师可能会认为下跌趋势已经确认,从而建议投资者卖出期货合约,导致价格进一步下跌。

如果尾盘价格触及止损位,系统会自动执行止损操作,导致卖盘增加,从而加剧下跌趋势。一些投资者可能会在尾盘设置止损位,以控制风险。一旦价格触及止损位,系统就会自动平仓,从而避免更大的损失。

一些技术指标,例如RSI、MACD等,也可能在尾盘发出下跌信号,从而引发投资者的卖出行为。投资者在分析尾差时,需要关注技术指标的变化,判断市场趋势。

合约品种特性:交割月与持仓量

不同期货品种的特性也会影响尾差的出现。例如,临近交割月的合约,其价格波动往往会更加剧烈,尾差出现的可能性也会增加。

交割月合约是指即将到期交割的期货合约。由于交割月临近,投资者需要考虑交割的问题,例如,是否需要实物交割,或者是否需要移仓换月。这些因素都可能对价格产生影响。

持仓量也是一个重要的指标。持仓量是指市场上未平仓合约的数量。如果某个期货品种的持仓量较高,说明市场参与者较多,价格波动也会更加剧烈。在尾盘时段,如果持仓量较高,尾差出现的可能性也会增加。

投资者在分析尾差时,需要关注合约品种的特性,了解其交割规则和持仓量情况,以便更好地把握市场脉搏。

应对策略:风险控制与灵活调整

面对期货尾差,投资者应采取相应的应对策略,以控制风险并抓住机会。

严格控制仓位是首要原则。在市场波动较大的情况下,应适当降低仓位,避免过度承担风险。

设置合理的止损位。止损位是控制风险的重要手段。投资者应根据自身的风险承受能力和市场情况,设置合理的止损位,一旦价格触及止损位,应果断平仓。

灵活调整交易策略。市场是不断变化的,投资者应根据市场情况灵活调整交易策略。如果发现尾盘出现下跌趋势,应及时调整仓位,或者采取观望态度。

保持冷静的心态。在市场波动较大的情况下,投资者应保持冷静的心态,避免被市场情绪所左右。不要盲目跟风,要根据自身的判断和分析,做出理性的决策。

总而言之,期货尾差是一个复杂的市场现象,其成因涉及多空博弈、风险释放、消息面影响、市场情绪、技术面分析以及合约品种特性等多种因素。投资者需要综合分析这些因素,才能更好地理解尾差的含义,并制定合理的交易策略。同时,风险控制是期货交易的重中之重,投资者应严格控制仓位,设置合理的止损位,并保持冷静的心态,才能在期货市场中获得成功。