期货因何产生背离现象(期货因何产生背离现象的原因)

期货市场是一个复杂的金融衍生品市场,价格波动受到多重因素的影响。背离现象是指期货价格走势与某些技术指标(如成交量、RSI、MACD等)或者相关市场(如现货市场)的走势出现不一致的情况。简单来说,就是期货价格上涨,但指标却显示下跌的迹象,或者期货价格下跌,指标却显示上涨的迹象。理解期货背离的产生原因,有助于投资者更准确地判断市场趋势,提高交易决策的质量。期货背离的出现并非偶然,而是多种因素共同作用的结果。将深入探讨期货市场产生背离现象的各种原因。

技术指标的局限性

技术指标本身是基于历史价格和成交量数据计算出来的,是一种滞后指标。它们只能反映过去的市场行为,而无法准确预测未来的走势。当市场出现突发事件或者情绪化波动时,技术指标往往无法及时反映,从而导致背离现象的产生。例如,当市场出现利好消息时,期货价格可能快速上涨,但技术指标可能因为计算方式的限制,仍然显示超卖状态,形成背离。不同的技术指标有不同的计算方法和侧重点,它们可能对同一市场走势产生不同的解读,从而导致投资者对背离现象的判断出现分歧。在利用技术指标进行分析时,需要结合多种指标,并充分考虑其局限性,避免过度依赖单一指标。

市场情绪和资金博弈

期货市场是一个零和博弈的市场,参与者之间的资金流动会直接影响价格波动。市场情绪,特别是恐慌情绪和过度乐观情绪,往往会放大价格波动,导致背离现象的产生。例如,当市场出现恐慌性抛售时,期货价格可能会大幅下跌,但成交量可能并没有明显放大,甚至出现萎缩,这说明下跌主要是由情绪驱动,而不是由实际需求驱动,形成量价背离。另一方面,一些大型机构投资者可能通过操纵市场情绪,故意制造背离现象,诱导散户投资者做出错误的决策。例如,他们可能在期货价格上涨时,偷偷减持多头头寸,使技术指标出现超买信号,从而吸引散户投资者入场,然后高位出货。投资者需要时刻关注市场情绪的变化,并警惕资金博弈带来的影响。

现货市场与期货市场的联动差异

期货价格是对未来现货价格的预期。在理论上,期货价格应该与现货价格保持一致,但实际上,由于交割时间、仓储费用、利率水平等因素的影响,期货价格与现货价格之间存在一定的基差。当现货市场出现供需关系变化时,期货市场可能无法及时反映,从而导致背离现象的产生。例如,当现货市场供应充足,价格下跌时,期货市场可能因为对未来价格的乐观预期,仍然保持上涨趋势,形成期货价格与现货价格的背离。一些投资者可能利用现货市场和期货市场之间的价格差异进行套利交易,从而加剧了背离现象的出现。投资者需要密切关注现货市场的供需情况,并了解期货价格与现货价格之间的联动关系,避免因信息不对称而做出错误的判断。

基本面因素与技术面因素的冲突

期货价格的波动既受到基本面因素的影响,也受到技术面因素的影响。基本面因素包括供需关系、宏观经济数据、政策变化等,而技术面因素则包括价格形态、技术指标、成交量等。当基本面因素和技术面因素发生冲突时,就容易出现背离现象。例如,当基本面利好,支持期货价格上涨时,但技术指标显示超买,存在回调压力,就可能形成背离。反之,当基本面利空,不支持期货价格下跌时,但技术指标显示超卖,存在反弹机会,也可能形成背离。在这种情况下,投资者需要综合考虑基本面因素和技术面因素,判断哪一种因素对价格的影响更大,从而做出更合理的交易决策。

时间周期选择的影响

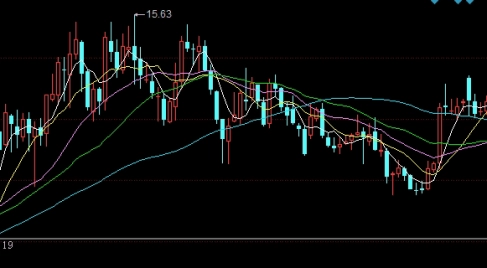

不同时间周期的K线图,如分钟线、小时线、日线、周线等,反映了不同时间段内的市场走势。在较短的时间周期内,期货价格可能受到短期因素的影响,出现剧烈波动,从而导致背离现象的产生。而在较长的时间周期内,期货价格的走势则更加稳定,更能反映市场的长期趋势。在判断背离现象时,需要选择合适的时间周期。一般来说,较长的时间周期更具有参考价值,可以避免受到短期波动的影响。例如,日线级别的背离比分钟线级别的背离更可靠。投资者还可以结合不同时间周期的K线图进行分析,寻找更准确的入场和出场时机。

突发事件和黑天鹅事件

突发事件和黑天鹅事件往往会对期货市场造成巨大的冲击,导致价格出现剧烈波动,并可能引发背离现象。例如,自然灾害、事件、贸易冲突等都可能对期货价格产生重大影响。在这些事件发生时,市场情绪往往会极度恐慌或者极度乐观,从而导致价格大幅偏离正常水平。技术指标在这种情况下往往会失灵,无法准确反映市场的真实情况,从而导致背离现象的产生。投资者需要时刻关注国内外经济形势,并做好风险管理,避免因突发事件和黑天鹅事件而遭受重大损失。在突发事件发生后,要冷静分析事件的影响,避免盲目跟风,等待市场情绪稳定后再做出决策。

总而言之,期货市场产生背离现象的原因是多方面的,包括技术指标的局限性、市场情绪和资金博弈、现货市场与期货市场的联动差异、基本面因素与技术面因素的冲突、时间周期选择的影响以及突发事件和黑天鹅事件等。投资者需要综合考虑这些因素,才能更准确地判断市场趋势,提高交易决策的质量。仅仅依靠单一的技术指标或者消息面来做决策是远远不够的。

下一篇